Debido a que una crisis de la oferta llegará al mercado a mediados de año

Citigroup Inc., que dice que el mercado aún no ha contabilizado totalmente las repercusiones de los recortes de producción de Vale SA.

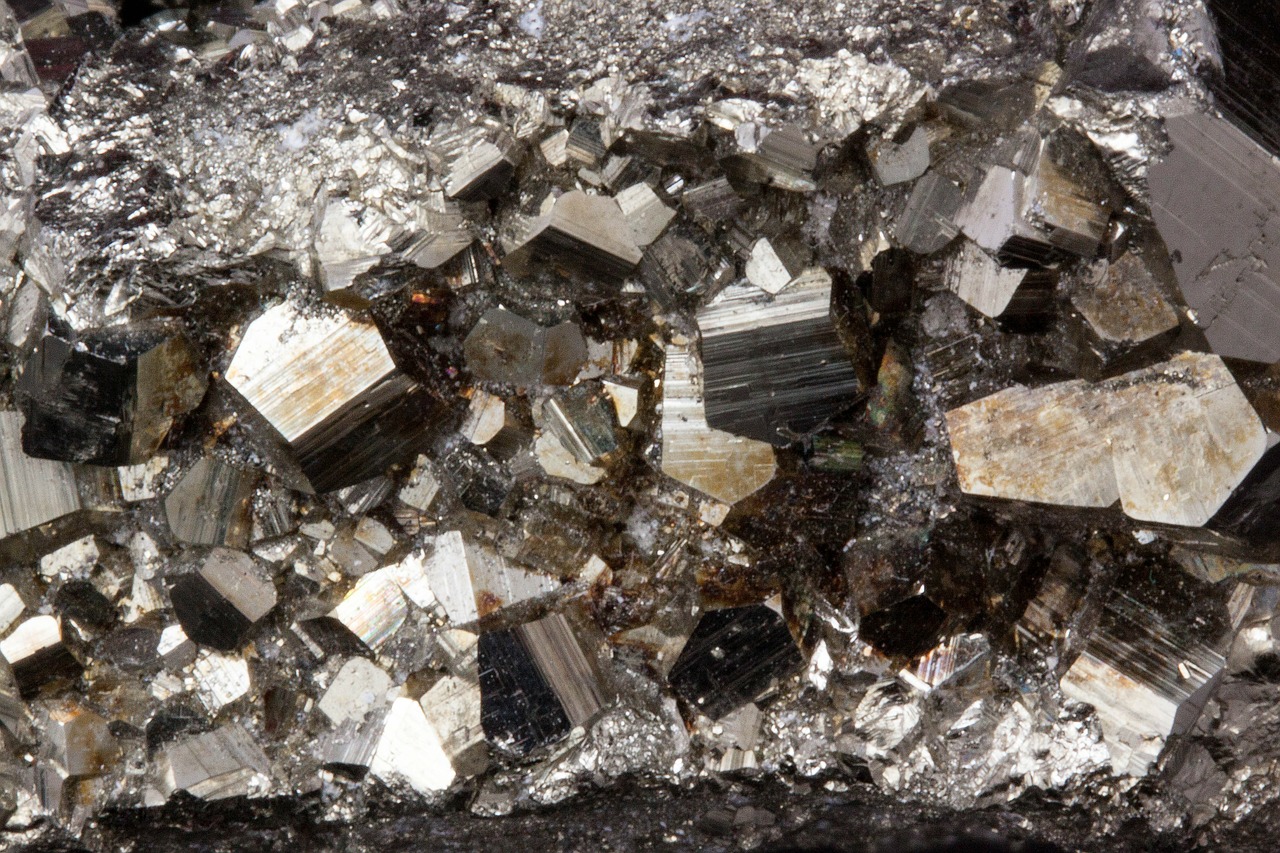

El mineral de hierro podría alcanzar los US$ 100 la tonelada debido a que una crisis de la oferta llegará al mercado a mediados de año, según Citigroup Inc., que dice que el mercado aún no ha contabilizado totalmente las repercusiones de los recortes de producción de Vale SA.

El mercado mundial ha perdido alrededor del 4% de la oferta tras el accidente en la presa de la minera brasileña y la paralización de las operaciones, y esa producción será difícil de reemplazar, dijeron los analistas, entre los que figura Tracy Xian Liao, en un comentario.

Los precios podrían saltar a medida que la producción de acero en China se recupera y las fábricas vuelven a comprar después de que se agoten los inventarios, expusieron los analistas.

“Estimamos que el tiempo de crisis llegará a mediados de año, suponiendo un crecimiento de la demanda de acero chino del 1% para el 2019, ya que la reducción de existencias llegará a su fin”, dijeron los analistas, que aconsejaron a los inversores que mantuvieran su postura alcista en la materia prima. “Cualquier caída a corto plazo en los precios del mineral de hierro representa una oportunidad para posiciones largas”.

El mineral de hierro ha sufrido bruscas oscilaciones durante el último mes tras el accidente de la presa en Brasil, que llevó a una reducción significativa de las operaciones de Vale SA. Los precios de referencia se dispararon a los US$ 90, y después cedieron parte de las ganancias.

Otras grandes mineras, como Rio Tinto Group y BHP Group, han dicho que no podrán incrementar la producción en el corto plazo, y los inversores están tratando de averiguar cuáles serán las consecuencias para el suministro marítimo.

‘Difícil de reemplazar’

La pérdida de producción de Brasil “es equivalente a un choque de oferta de petróleo de 4 millones de barriles al día, más de tres veces el recorte reciente de la OPEP”, dijo Citi, refiriéndose al cartel de los productores de crudo, que está reduciendo la producción para tratar de impulsar los precios.

La producción perdida de mineral de hierro “sería difícil de reemplazar con capacidad adicional de Brasil y Australia y la oferta de alto coste de China, India y otros lugares, aunque en papel no es imposible al precio correcto”.

El mineral de hierro de referencia al contado -que después del accidente alcanzó los US$ 91.50 el 8 de febrero, el nivel más alto desde marzo del 2017- cotizaba a US$ 86.55 el lunes. El precio no ha superado los US$ 100 desde mayo del 2014.

Después del accidente, Citi adoptó una postura alcista para el mineral de hierro a principios de febrero del 2019, elevando su pronóstico medio a US$ 88, con un precio al contado objetivo de US$ 100. El banco proyecta que la producción de Vale, el mayor productor del mundo, caerá a 358 millones de toneladas este año, frente a los 389 millones en el 2018, según el informe.

Sin embargo, el banco advirtió que existían muchos riesgos para su visión alcista, tanto al alza como a la baja. “Los principales riesgos son el crecimiento de la demanda china, el alcance y la duración de los suministros, y la capacidad de la oferta mundial para responder”, dijo en un comentario el 4 de marzo.

Fuente: Bloomberg