El ranking de las 50 mayores empresas mineras del mundo basado en el valor de mercado muestra una industria que recupera la mayoría de las pérdidas relacionadas con el Covid-19 a finales del segundo trimestre. Esta investigación fue elaborada por MINING.COM

| Company | HQ | Operations | |

| 1 | BHP Group | Melbourne | Diversified |

| 2 | Rio Tinto | Melbourne | Diversified |

| 3 | Vale | Rio de Janeiro | Iron ore, Nickel |

| 4 | Newmont Goldcorp | Denver | Gold |

| 5 | Barrick Gold | Toronto | Gold |

| 6 | Norilsk Nickel | Moscow | Nickel, PGM |

| 7 | Southern Copper | Phoenix | Copper |

| 8 | Fortescue Metals | Perth | Iron ore |

| 9 | Anglo American | London | Diversified |

| 10 | Glencore | Baar | Diversified |

| 11 | Franco-Nevada | Toronto | Precious Metals |

| 12 | Polyus | Moscow | Gold |

| 13 | Wheaton Precious Metals | Vancouver | Gold, Silver |

| 14 | Anglo American Platinum | Johannesburg | PGM |

| 15 | Nutrien | Saskatoon | Potash |

| 16 | Newcrest Mining | Melbourne | Gold |

| 17 | Freeport-McMoRan | Phoenix | Copper |

| 18 | Zijin Mining | Xiamen | Gold, Copper |

| 19 | Shandong Gold Mining | Jinan | Gold |

| 20 | Agnico Eagle | Xiamen | Gold, Copper |

| 21 | AngloGoId Ashanti | Johannesburg | Gold |

| 22 | Kirkland Lake Gold | Toronto | Gold |

| 23 | Antofagasta | London | Copper |

| 24 | Coal India | Kolkota | Coal |

| 25 | Polymetal International | St-Petersburg | Gold |

| 26 | Kinross Gold | Toronto | Gold |

| 27 | Kumba Iron Ore | Johannesburg | Iron Ore |

| 28 | Gold Fields | Johannesburg | Gold |

| 29 | Royal Gold | Denver | Gold |

| 30 | Fresnillo | México City | Silver |

| 31 | Sumitomo Metal Mining | Tokyo | Copper, Nickel |

| 32 | Evolution Mining | Perth | Gold |

| 33 | China Molybdenum | Luoyang City | Cobalt, Copper |

| 34 | South32 | Perth | Base Metals |

| 35 | SQM | Santiago | Lithium |

| 36 | Jiangxi Copper | Guixi City | Copper |

| 37 | Airosa | Mirny | Diamond |

| 38 | Pan American Silver | Vancouver | Silver |

| 39 | Boliden | Stockholm | Diversified |

| 40 | Yanzhou Coal | Zoucheng | Coal |

| 41 | Sibanye Stillwater | Johannesburg | Gold, PGM |

| 42 | B2Gold | Vancouver | Gold |

| 43 | Teck Resources | Vancouver | Diversified |

| 44 | First Quantum Minerals | Vancouver | Copper |

| 45 | Impala Platinum | Johannesburg | PGM |

| 46 | Vedanta | Panaji | Base Metals |

| 47 | Yamana Gold | Toronto | Gold |

| 48 | China Northern Rare Earth | Baotou | Rare Earth |

| 49 | Mosaic | Plymouth | Potash |

| 50 | Tianqi Lithium | Chengdu | Lithium |

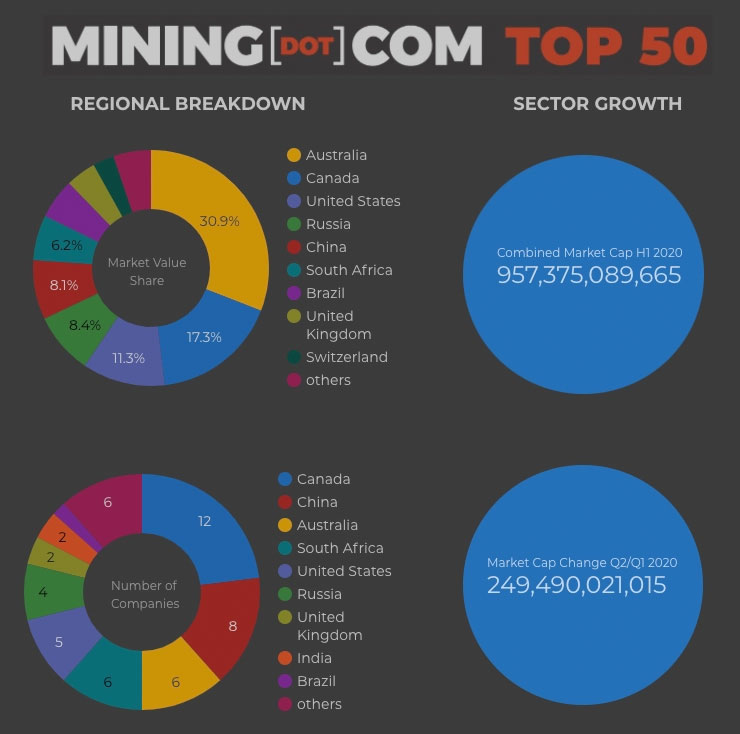

Las 50 compañías mineras más valiosas añadieron 249.500 millones de dólares en capitalización de mercado durante los tres meses hasta finales de junio, gracias al aumento de los precios del oro y la plata, los precios del mineral de hierro en tres dígitos y una recuperación tardía del mercado del cobre.

Las grandes empresas mineras parecían estar preparadas para unirse al club del billón de dólares a principios de año, pero la pandemia torpedeó las primeras etapas de un repunte cíclico de la industria a finales del año pasado.

El MINING.COM TOP 50 tenía un valor de mercado combinado de 957.000 millones de dólares a finales de junio, todavía más de 30.000 millones de dólares por debajo de los niveles de apertura de este año.

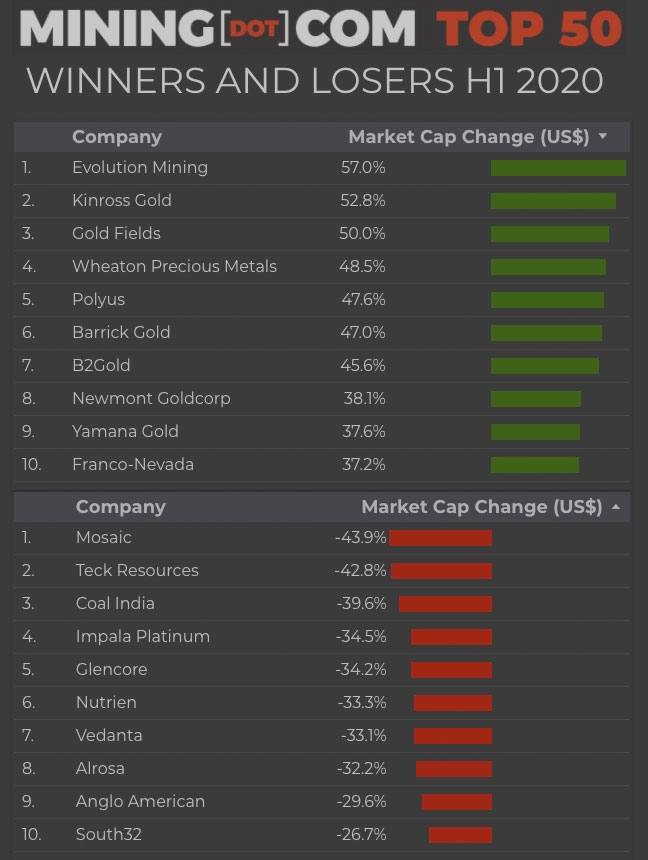

No es sorprendente que las compañías de metales preciosos irrumpieran en los rankings durante la primera mitad de 2020, con los productores primarios de oro en el ranking añadiendo 70 mil millones de dólares en valor de mercado este año.

Newmont y Barrick se mantienen firmes entre los cinco primeros mientras continúan las malas rachas de Glencore y Anglo American.

El comerciante suizo y el gigante minero se encuentra ahora en el número 10 después de una caída del 34% en el valor de mercado en términos de dólares en lo que va de año; hace tres años su posición en el top 3 parecía segura. Anglo, que cotiza en Londres, cae 3 puestos hasta el no. 9 con su caída de capitalización de mercado agravada por la depreciación de la libra esterlina.

Otro nombre europeo prominente, la compañía polaca de cobre KGHM, está al borde del N° 51 para el 2020 los recién llegados de oro, B2Gold, Yamana y Evolution Mining.

Las compañías de fertilizantes están teniendo un duro 2020, ya que el productor de potasio Nutrien deja el top 10 y Mosaic se mantiene en el número 49 gracias a una caída del 44% y 33% del valor de mercado.

Israel Chemicals se retira del ranking por completo, reduciendo aún más la presencia del sector, tras la retirada de la lista de Uralkali el año pasado.

Con lo peor de la caída de los precios de la materia prima de las baterías detrás de ella, el principal productor de litio SQM se las arregla para subir en el ranking mientras que un repunte en el segundo trimestre de las acciones de Tianqi ve a la compañía china mantenerse en el último lugar después de haber llegado tan alto como el no. 32 hace tres años.

Otra ex-principal empresa china de metales para baterías, China Molybdenum, ha bajado cinco posiciones este año hasta el número 32. 33 después de romper brevemente el top 10 a finales de 2017.

Los mayores productores de uranio del mundo – Cameco y Kazatomprom – una vez más no logran estar entre los 50 primeros, a pesar del tan esperado repunte del combustible nuclear.

Como en cualquier clasificación, los criterios de inclusión son cuestiones polémicas. Decidimos excluir a las empresas estatales que no cotizan en bolsa desde el principio debido a la falta de información. Esto, por supuesto, excluye a gigantes como la chilena Codelco, la uzbeka Navoi Mining, propietaria de la mayor mina de oro del mundo, Eurochem, una importante empresa de potasa, la comercializadora Trafigura, el principal productor de uranio Kazatomprom y numerosas entidades de China y de países en desarrollo de todo el mundo.

Otro criterio fundamental fue la profundidad de la participación en la industria antes de que una empresa pueda llamarse legítimamente minera.

Por ejemplo, ¿debería incluirse a las empresas de fundición o a los comerciantes de productos básicos que poseen participaciones minoritarias en los activos mineros, especialmente si esas inversiones no tienen ningún componente operacional o ni siquiera merecen un puesto en el consejo de administración?

Se trata de una estructura común en Asia y, al excluir este tipo de empresas, se eliminaron nombres tan conocidos como el de Marubeni y Mitsui de Japón, Korea Zinc y Copec de Chile. Los niveles de implicación operativa y el tamaño de la participación fue otra consideración central. ¿Califican las empresas de streaming y royalties que reciben metales de operaciones mineras sin participación accionaria o son sólo vehículos de financiación especializados? Incluimos a Franco Nevada, Royal Gold y Wheaton Precious Metals.

¿Qué hay de las empresas diversificadas como BHP o Teck con importantes activos de petróleo y gas? ¿O compañías de arenas petrolíferas que usan métodos mineros convencionales para extraer betún? Las empresas integradas verticalmente como Alcoa y las compañías energéticas como Shenhua Energy, donde la energía, los puertos y los ferrocarriles constituyen una gran parte de los ingresos, plantean un problema, al igual que las empresas diversificadas como Anglo American, con subsidiarias de propiedad mayoritaria que cotizan por separado. Hemos incluido a Angloplat en el ranking, así como a Kumba Iron Ore.

Las empresas químicas también son problemáticas. ¿No debería Albemarle ser clasificada porque sus operaciones de potasa y litio son una parte muy pequeña de sus ingresos totales? La misma cuestión se aplicó a FMC antes de que se separara de su negocio de litio.

Muchos fabricantes de acero poseen y a menudo operan minas de mineral de hierro y otros metales, pero en aras del equilibrio y la diversidad excluimos la industria siderúrgica, y con ella muchas compañías que tienen activos mineros sustanciales, incluyendo gigantes como ArcelorMittal, Magnitogorsk, Ternium, Baosteel y muchos otros.

Oficina central se refiere a las sedes operativas cuando sea aplicable, por ejemplo BHP y Rio Tinto se muestran como Melbourne, Australia, pero Antofagasta es la excepción que prueba la regla. Consideramos que la sede de la compañía está en Londres, donde ha estado listada desde finales de 1800.

Los datos comerciales de la bolsa de valores primaria y los tipos de cambio cruzados en la fecha de publicación. Capitalización del mercado calculada en el intercambio primario, en su caso a partir del total de acciones en circulación, no sólo de las acciones de libre flotación.

Fuente: Mining.com