El Oro se reivindica de nuevo en este 2023 marcado por la vuelta a los miedos de la recesión tras las turbulencias financieras. Baste decir que cada vez que un dato es negativo o bien que se producen algunas declaraciones de los dirigentes más significativos del mundo económico sobre la debilidad económica global o de Estados Unidos, su precio vuelve a ganar tracción en el mercado.

Lo hemos visto de forma definitiva en el último mes, con la llegada de la tormenta entre los bancos globales, primero en Estados Unidos y luego en su traslación hasta Europa, marcada por los movimientos menos intensos de la Fed y el vuelco en el mercado, que ha supuesto una revalorización para el oro de casi el 8%, en paralelo a esos avances que hemos visto entre las grandes criptomonedas o los valores tecnológicos.

Un cambio de sesgo que retoma el tan traído efecto refugio que no veíamos desde los peores últimos tiempos del mercado, con cotas que no se reflejaban en su cotización desde marzo de 2020, con la llegada de la pandemia y el miedo generalizado del mercado.

Ahora habrá que ver cuál será su evolución y que esperan los expertos en este entorno tan incierto como volátil, tal y como hemos visto esta semana, con ese lunes de ida y vuelta, por ejemplo, entre los valores americanos, con fuertes caídas, para volver a las ganancias de los indicadores o a la casilla de salida en el caso del Nasdaq.

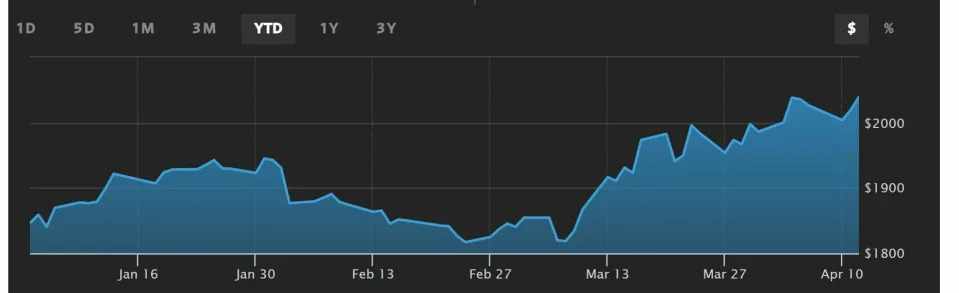

Así, en su gráfica de cotización observamos que el oro apenas presenta cambios en la semana, aunque ya, en el cómputo del mes, se revaloriza casi un 6%. Saldo claramente positivo en el trimestre, con ganancias del 8,3% y ya, en lo que va de año, ese avance a doble dígito del 11,17%. Algo que también ha revalorizado su primer puesto como activo más capitalizado del planeta, con 13,44 billones de valor en el mercado global.

Tras alcanzar sus máximos del ejercicio, el pasado 5 de abril, en los 2049 dólares la onza, que se produjeron tras la primera lectura negativa del informe de empleo de marzo en Estados Unidos, el nivel se mantiene, conforme transcurren y persisten las preocupaciones de los inversores sobre el debilitamiento progresivo de la economía.

Aunque, de hecho, comenzaba a superar los 2.000 dólares por onza el día anterior, justo cuando Jamie Dimon, el director ejecutivo de JPMorgan señaló la persistencia de la crisis financiera, y que incluso, cuando hubiera acabado sus repercusiones se reflejarían en los próximos años. En un extenso mensaje de 43 páginas en su habitual mensaje anual.

Así desde UBS consideran que los precios del oro superarán su máximo histórico y que podrían alcanzar los 2.200 dólares a finales de marzo de 2024. Para antes incluso perciben desde Bank of America esos niveles, en el cuarto trimestre del presente ejercicio. Y es que la entidad financiera consideraba que su precio objetivo para el oro era de 2.000 dólares la onza frente a los 2.200 actuales.

Consideran desde BofA que su visión central sigue siendo la misma, con posibilidades para que el oro suba cuando se alcance el final del ciclo al alza para unos bancos centrales que no dejarán de combatir contra una elevada inflación que no consiguen doblegar en su justa medida, hasta esos niveles que se marcan a uno y otro lado del Atlántico, del 2% como objetivo y que ahora parece inalcanzable a corto plazo, a pesar del aumento vertical del precio del dinero tanto en Estados Unidos como en la Eurozona.

Desde Goldman Sachs, son algo más comedidos y piensan en precios de 2050 dólares frente a los 1.950 anteriores, mientras ven un repunte en el sector de las materias primas. Y es que considera que los inversores comenzarán a mover capital cada vez con mayor frecuencia hacia productos cotizados en bolsa respaldados por el oro. De hecho, el ETF más importante referenciado al oro, el SPDR Gold, avanza un 6,5% en el último mes y un 9,12% en lo que va de año.

Fuente: Estrategias de Inversión